【基金怎么买才赚钱】基金赚钱吗 基金购买

基金赚钱吗 基金购买

基金如何赚钱

因为你对基金还没有概念,是典型的新手。所以,还是先了解以下有关基金的基本知识吧。

这是我给很多新手回答过的问题,比较具有普遍性,你可以先看看再说。

1、什么是基金?

想先问你一下:你知道什么是炒股吗?

如果知道的话就好说了,基金(股票型)就是我们把钱交给基金公司去买股票。那为什么要交给基金公司,而我们不自己去买呢?因为基金公司的专业人员比我们普通投资者的炒股水平高啊(这就是基金公司劝大家买基金时最常用的诱惑词)。

所以,投资股票型基金就是间接的投资股票,那么基金也就会或多或少的承担着股票的风险了。很多投资者,其实并不知道基金就是间接投资股票,因而以为基金是稳赚不赔的,这就大错特错了。

正因为,我们把钱交给基金公司去买股票,所以我们总要给人家一点劳务费的嘛,所以就有了申购费和赎回费。

当然,作为基金公司来说,由于有专业的人员(炒股的专业知识丰富),庞大的资金(可以买很多只股票),这样在客观上就比散户投资者获利的机会大得多。这也就是,很多人觉得基金还是投资的首选,而不愿去碰股票。

另外,基金还有债券型的,买债券型的基金就相当于我们把钱交给基金公司去买债券。可能你又会问了:为什么不自己去买呢?因为基金公司的钱多,而且他又是一个机构,可以买到很多不向普通投资者开放的企业债券,盈利也要比我们所能买到的国债高得多。

这样说,不知你是否能明白。

你就这样理解吧:基金就是很多人把很多钱交给一个基金公司去买股票或是买债券。

2、基金投资费用

货币型基金-----无费用

债券型基金----申购费0.8%左右;赎回费0.1%-0.3%(一年以内),赎回费随持有基金时间延长而减少,一般三年以上免收赎回费。

股票型基金----申购费1.5%左右,赎回费0.5%(一年以内),赎回费随持有基金时间延长而减少,一般三年以上免收赎回费。

这只是一个大概的标准,在银行柜台、银行网银、基金公司网站上买基金费率都是不同的,其中基金公司网站最优惠。所以,你买的时候得弄清楚。

无论是申购还是赎回,手续费都是按金额计算的。

以股票型基金举例来计算:

申购(按金额申购,也就是说买10万元某基金):

假设你申购当日某基金净值为0.850元

手续费:100000×1.5%=1500元

实际申购资金:100000-1500=98500元

申购份额:98500÷0.850=115882.35份

赎回(按份额赎回,也就是赎回xxxx份某基金):

假设你赎回当日某基金净值为1.250元

基金金额:115882.35×1.250=144852.94元

手续费:144852.94×0.5%=724.26元

实际赎回金额:144852.94-724.26=144128.68元

这次投资你实际盈利44128.68元,成功!

3、受股市波动影响最大的基金?

受股市波动影响最大的基金就是股票型基金了。

所谓股票型基金,简单的理解就是基金公司拿着基民的钱去买股票了。既然是买股票了,基金公司选的股票涨了,基金公司赚钱了,基金净值自然就高了;反之,基金公司选的股票跌了,基金公司赔钱了,基金净值就低了。

一句话,股票型基金跟着自己所选股票的涨跌而同时涨跌,只是幅度有所不同而已。

4、在哪个基金公司做比较好(手续费等比较优惠,信誉又好)?

基金的手续费并不是因基金公司的不同而不同,而是因基金的不同而不同。也就是说同一个基金公司不同的基金手续费也不同。

所以手续费的优惠程度可不是选择基金或基金公司的依据。现在网上有各种各样的基金公司排名,你可以看看,但像华夏、广发、南方、融通、易方达、博时等在任何排行榜中都是很不错的公司。

5、现在哪些基金是比较值得投资的?

这个问题太大了,现在值得投资的基金实在是太多了,没办法在这里给你详细解释。你可以先确定自己的风险承受能力,根据风险承受能力来选择基金种类(股票型、债券型、指数型等等),选择了基金种类后再去具体挑选某一只基金。

6、如何挑选基金?

选基金不能光看涨或跌,要根据同期的股市情况结合来看。

股市涨,基金就涨;股市跌,基金就跌,大多数基金都是这样的。更重要的是股市涨了1%,基金涨的比1%多还是少。这样就能看出基金的投资能力了。

选基金不要光看净值,要看业绩、风险。看业绩、风险也不能光看评级,要看具体的数据,比如说半年回报、一年回报、两年回报、基准指数、标准差、阿尔法系数等等

7、定投基金时机?现在这个时机适合定投么?

定投基金是最简单也是最不需要挑选时机的基金投资方式,因为长期的投资时间早已将投资成本平摊了,所以就无所谓买贵或买便宜了。因此,在任何时间开始定投都可以。

8、那些基金适合定投?

可以定投的业绩很不错的基金有不少,但在选择基金之前最好先明确自己的风险承受力以及定投时间的长短,以免陷入投资误区。对具有不同风险承受力以及不同投资时间的投资者来说,可选择的基金是有着天壤之别的。

另外,想提醒你的是基金投资不必像股票投资一样,没有必要过分关注净值的变化,长期的积累必能获得丰厚的收益。

做长期的基金定投,最好选择指数基金。一来指数基金的收益大,而长时间的定投又可以回避其风险也大的缺陷;二来指数基金不会暂停申购,这样又可避免由于某只股票基金的暂停申购而破坏既定的投资计划。

选择好的指数基金,最重要的是选择好指数。所以你最好先了解指数基金所跟踪的指数怎样,跟踪不同指数的指数基金是没有可比性的。跟踪同样指数的指数基金,跟踪误差越小的越好。当然跟踪同一指数的基金,费用问题也是应该考虑的。

现在看来,我国现有的指数基金中,跟踪沪深300指数和跟踪深证100指数的基金盈利最好。

基金定投只是一种理财行为,而非发财行为,所以只有长期的积累(至少5年以上)才能看到效果,没有耐心的人是不会享受到基金定投的成果的。

9、听说定投基金是一种很傻瓜式的投资理财的方式?

这种说法只是相比较一次性投资的难度而言(并且这句话往往是基金公司和银行对投资者的诱惑词)我觉得傻瓜可干不了这个。即使是定投,没有选好基金,收益差距是很大的。给你看个例子:07年11月---09年4月间同时定投易基50和融通深证100两只基金,收益比较(截止到10月14日净值):融通深证100--收益27.2%;易基50----收益9.53%。这就是差距啊!!

如何购买基金赚钱

(1)首先要明白自己投资类型,是稳健型的还是激进型的?

因为如果你买了这些基金,那么在大牛市中,那天天上窜的基会折磨你的内心。 基金分红和上市公司分红比较类似,需要先抛售股票,形成可实现收益,然后再实施分红。 基金持有人获得的是实实在在的分红收益, 拆分只是改变了基金份额净值和基金总份额的对应关系, 并没有影响到投资人的资产总值变化。 基金拆分不必卖出股票资产。 其实拆分基最大的弊端就是会直接导致基金规模迅速扩大, 间接影响一段时间里的收益增长迅速.有人认为,只要手上的基要拆分了,就该是考虑换基的时候了(小幅度的分红不包括在内)。

(2)在 300 多个基金中怎么挑选? 建议参考的是基金公司的实力,基金以往市场上的表现,以及基金经理的能力口碑如何。我 个人看好,广发系,南方系,华夏系,易基系,大家选基只用买这些公司里的表现最优的基 就可。比如广发里的广发聚丰。

(3)用什么途径买基金最好? 最好选择基金公司的网上销售这一途径买。 这样比在银行柜台与网上银行买的优势在于,一方面手续费便宜许多, 最重要的是,如果你买了一只基,表现不好,感觉自己买错了,那么可以及时地转换到同基 金公司旗下表现好的其他基。 这样就省去了要从银行里赎回基再重新买入的时间与费用,一点都不耽误你天天数钱。

(4)怎样分配钱买基金? 如果你不是上百万的资金,那么以 10W 为基准,建议持有 3-5 只基就可。 长期收益来看,市场上排名前 100 位中的最好的基与最差的基,收益率相差最多不会超过15%。 所以只要你买的不是市场上最差的基,完全没有必要手里养一堆的基,搞得累不累?如何购买基金——选择适合自己的渠道购买开放式基金目前基金销售主要有三个渠道,即基金公司直销中心、银行代销网点、证券公司代销网点。对于有较强专业能力(能对基金产品分析、能上网办理业务)的投资者来说,选择基金公司直销如何购买基金这个问题是比较好的选择。

你想买基金赚钱,但知道基金定投该什么时候买吗?

关于定投什么时候买这个话题我记得我刚开这个号的时候就专门给银行的小伙伴讲过一期,当时的一番摸爬滚打外加各种眼花缭乱的图表,直接就把人给带懵圈了:原来买不择时啊。于是各大小伙伴估计当时都暗暗下了决心要马上开始定投,并且有的人真的直接就付诸了行动。且不评论这些行动的具体效果如何,至今估计也是谁买谁知道。但是不管你现在想赞我也好骂我也罢,定投什么时候买的答案还真的可以是:买不择时。我今天先用更多的Scenarios来稍稍严格地再证明一把。

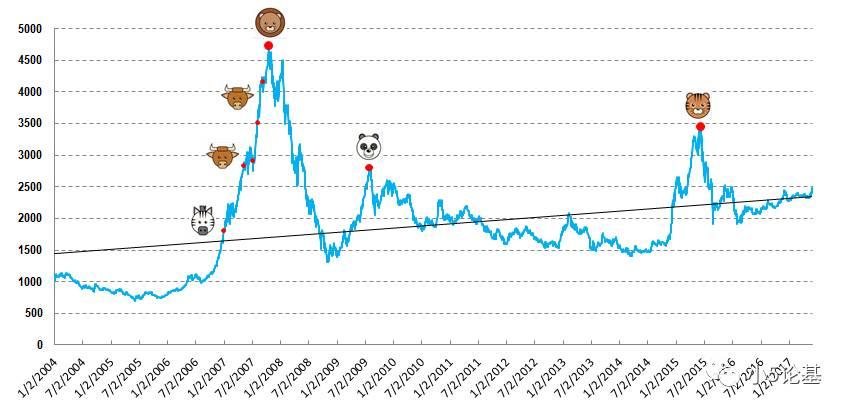

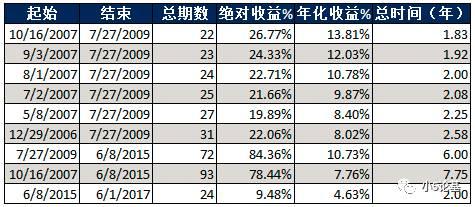

上图是上证50的走势图(指数我随便选的,并没有任何投资的指向性,只是为了数据分析而已),图中的各种红点是我专门选出来的定投点,不仅仅包含了这个指数历史上的三大高点(图中用狮子,熊猫,老虎标注),也包含了史上最大一轮行情启动之前(狮子那轮)入坑开始定投并且没有在高点赎回的。这些定投的效果又是如何呢?一表以蔽之吧:(此处有一个名表的广告位招租)

从上表可以看出,这么多轮的后视镜高点定投试验结果竟然是都能飘红,而且不管是绝对收益率还是简单年化收益率(就是没用XIRR算的那种),看起来都还不错,甚至说令人满意也是无可厚非的。

至此,如果说上次的证明能给60分的话,那这次的证明至少可以给90分,至少基本可以断绝大部分内心蠢蠢欲动想要来反驳的人的声音,还有10分留着给较真的一小撮人来鸡蛋里吐各种骨头。那么基金定投真的不需要选买点么?此题可用反证法来证明。

假设答案是“不需要”的话,那我写这个文章来干嘛啊,哪有连续剧刚开了个头就结束的,所以这题的答案多半是:需要。

再回过头去看前面那个表格,我们能看到的结果确实都是不错的(收益都还不错),但是其间的艰辛过程却没人能体会的到,下面我们就来简单体会一下。

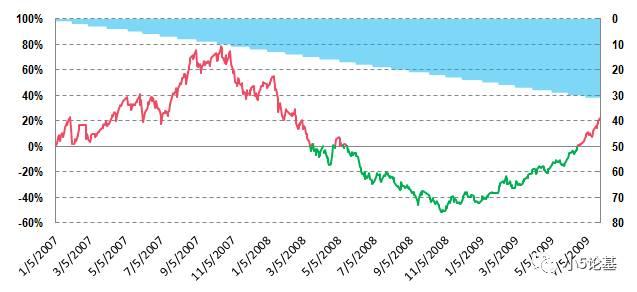

比如最高狮子点到后面熊猫点的这个定投过程,画图如下:

红绿线代表的是定投的绝对收益率(对照左轴),绿的表示负的,红的表示正的;蓝色部分代表定投的期数(对照右轴)。

可以看到,几乎大部分的定投过程,其绝对收益率都是绿的,而且最低甚至可以亏50%多!关键是这样了定投还得继续,整整一年都重复着越跌越投,越投越跌这么个令人沮丧的过程。

更为关键的是,在那个当时的节点,我们甚至对指数的未来也完全没有任何概念:谁知道还会不会继续跌更多,还是怎么样?

另一个沮丧的事实是:就算真的全部坚持了下来,要卖在图中2009年的最高点也是几乎不可能的,很有可能一翻红人就卖了,因为毕竟那时候定投的仓位已经有点高了。

所以就变成了这样一个局面:令人沮丧加担惊受怕整整两年,结果很有可能是赚不到什么钱,这还不包括中途知难而退亏钱而去的一部分人。

上面这个例子其实还算好的,残酷的现实还在后面,请看下面这个例子:

这个例子才是真正的考验,整个定投过程要持续长长的6年(才能赚钱),其中5年一直处于亏损当中,平均亏损都在15-20%左右,我很难相信有正常人能在这么艰难的投资环境下坚持定投直到解套赚钱。

有小伙伴经常会和我说已经做好了定投的觉悟,我一问之下一般都是说准备了1-2年,说3年的都很少见;我一般都会建议说先准备个3-5年吧,其实估计也没人能真正理解那其中的含义和艰辛所在。

以上两个都是先苦后甜的典型,标准的微笑曲线,实际上还有一种先甜后苦的S形曲线:

这也是一种很蓝瘦香菇的定投场景,一开始定投就涨,越投越涨,最高绝对收益达到80%,无奈刚开始投期数不多仓位不重赚的也不多,继续投下去仓位倒是重了,但是情势也急转直下,不仅大好的收益开始打水漂,甚至还能倒亏50%啥的,人生大起大落实在是太刺激了吧。

以上种种,我不知道大家的体会是什么,其实都在讲一个东西,就是定投的心态。甚至可以这么说:定投选不选买点可能并不会影响最后的收益(赚钱),但是一定会影响到定投的人的心态,进而会间接影响到最后的收益(亏钱)。

再看回前面举的三个例子,第三个例子明显就比前两个心态上好受多了,至少一开始都是赚钱的,还越投越赚,哪怕是后面收益率下降了,我至少还有个选择可以中途卖出来止盈,这总比投几十期都在亏钱而且还亏很多而且还要继续硬着头皮坚持定投要好100倍吧。下面开始本文的重点:那怎么来找这些所谓的定投的买点呢?我简单罗列几种方法给大家看看。

第一种:看估值(市盈率PE,市净率PB等)

这个方法很传统了,我在《定投需要考虑估值么》一文中有详细叙述,大致有看静态估值,看动态估值和看概率估值三种方式,具体不展开了,大家有兴趣可以参看那篇文章。

我自己其实三个都看,但是主要还是看估值概率分位这个,也就是每个月一发的那些图。比如下面这个上证50的估值概率分位图。

至于怎么通过这些估值选定投的买点,我也专门写了文章,请参看《免费提供一套低风险的定投策略》。

第二种:看趋势(技术分析)这块我分成两个部分来阐述:第一部分是传统的技术分析。

比如我今天要讲的一个炒股的人可能非常熟悉的概念:底背离。简单普及一下底背离的概念:当股价指数逐波下行,而DIF及MACD不是同步下降,而是逐波上升,与股价走势形成底背离,预示着股价即将上涨。

比如上面这个最新的创业板周K线图,明显可以看到上面的指数在跌,但是MACD不是同步下降而是在逐渐上升,这就形成了底背离结构。

我们必须要清楚的是,底背离结构只是市场上涨的必要条件,而不是充要条件。也就说如果你看到市场上涨了,必然能找到某个对应级别的底背离结构。但是如果你看到一个底背离结构,并不意味着市场一定上涨,要不还怎么玩啊对吧。

在实际投资当中,MACD指标的背离一般出现在强势行情中比较可靠,也即指数在高价位时,通常只要出现一次背离的形态即可确认为指数即将反转,人称顶背离;而指数在低位时,一般要反复出现几次背离后才能确认为底背离。也就是说顶背离要比底背离好用,话说这个顶背离其实是下次讲定投什么时候卖要用到的。

底背离是有级别的,分别从分钟线到日线,周线,月线,级别逐渐增大。理论上来说,理论上来说,理论上来说,15分钟线的底背离就可以反弹1天,日线级别的底背离可以反弹一个月(4周),周线级别的底背离可以反弹你自己算。。。那画面有点太美,我有点不敢想象。

实际上,还有更美的画面:在6月5日的时候,创业板指数的日线底背离结构就宣告形成了,而且这是其日线结构的二次底背离,再叠加上周五6月9日的周线底背离结构形成。

不管怎么说,这在概率上是有操作价值的,更何况我们还只是开始做定投呢?

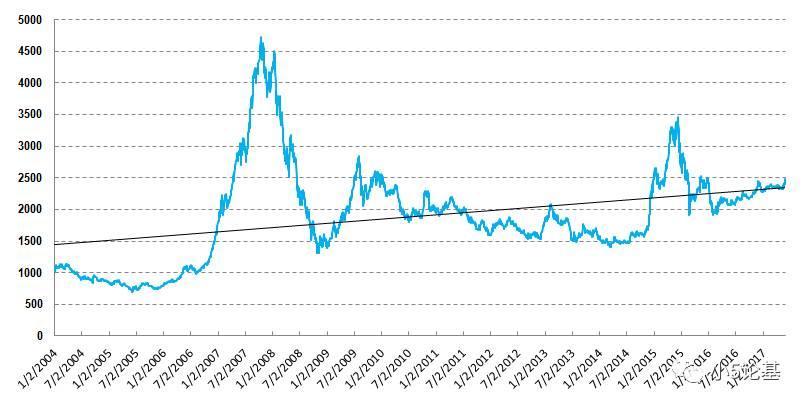

第二部分是我自己的独创的一些非常规的数据分析。比如下面这个最简单的线性趋势图(还是以上证50为例)。

虽然这个趋势线斜率不大,R方挺小,但是不管怎么说,其大趋势都是上涨的,这点毫无疑问,而这正是我们定投的重要基石,人称赌国运。

如果非要改进一下的话,可以选择在趋势线下面多投点,趋势线上面少投点。一种全新的智能定投策略新鲜出炉,抄袭的人请注意标明出处哦。

如果非要改进两下的话,还可以这么玩,请看下面这个基于估值的线性趋势图:

这题简直就是送分题,我想留给你们自己来,顺便看看学习效果。所以无奖征答案,留言栏上见。

再来个好玩的,比如下面这个姑且叫做年度数据分析的(继续以上证50为例):

蓝色条是上证50指数的全年涨幅,绿色条是上证50指数的年中最大跌幅,上面的卡通标标简单代表当年的市场是牛,熊,猴还是呱呱不知道。

这种分析其实和一次性投资结合会更好玩一些,不过勉强也能和定投时点扯上点关系。

比如,今年以来上证50的最大跌幅不仅没有低于过历史平均年最大跌幅(红色线),更是比任何一年的最大跌幅还要小。这里就有个概率了,你看就连大牛市的2006,2007和2014年上证50的年中最大跌幅也有10%左右或者以上吧,可是现在就算是漂亮50的牛市,是不是也有很大可能年中要跌个10%甚至更多呢?

所以基于此的定投买点建议就变成了此处可能还不是今年上证50的最低点,或许可以等等它跌过10%以上再动手——我想说此处强行和定投时点扯上关系是失败的,这个时点的选择还是更适合在一次性投的时候使用,因为对于定投而言,根本就不在乎一年之内的高点低点,长期来看,最后的定投收益率差别不会很大。

第三种:看人气

人气指标很多很杂,我就简单列举几种吧(实际上肯定又不简单,呵呵)。

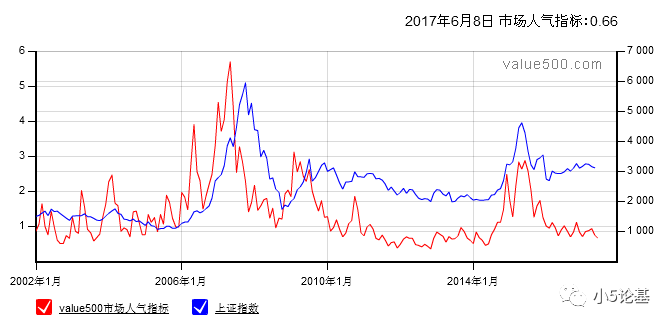

1. Value500市场人气指标

这是Value500.com这个网站出的一个指数,这是一个专门用来衡量市场人气的指标,用的数据是每月日均换手率,分母为上证A股流通市值。

最新的市场人气指标长这样:

从上图中可以看出,红色线代表的市场人气目前那真叫一个低,甚至都快接近2010年至2014年那段令人难熬的忧桑黑暗时期了,而这种时候往往是市场的长期底部区域,有句话怎么说来着:别人贪婪的时候我恐惧,别人恐惧的时候我看别人恐惧,然后小小的贪婪一下就行,比如定个投啊啥的。

2. 新基金发行

基金界向来有一个说法叫做“好发不好做,好做不好发”,新基金发行真正是一个反向指标。

数据显示,牛大市2007年7月、8月,基金两个月销量近千亿元;牛二市2015年4月份基金销量2500多亿元,5月份销量突破3000亿元,6月份销量2000多亿元。

相反,熊大市2008年7月、8月份,股票型基金无一发行,混合型基金两个月加起来销量仅有11.17亿元。熊二市2012年全年股票型基金和混合型基金合计发行仅有80亿元。此后A股大都走出一波或大或小的反弹行情。

以上两组数据来自中国基金报,向作者致敬。

再来看看刚刚过去的5月,新基金募资额又创下了近20个月的新低。以至于最近如果碰到熟人你问他“你买基金么?”,说不定熟人得跟你急:“你才买基金呢,你全家都买基金!”

所以,反向指标,你全家都懂的吧:)本来还有个股票开户数和基金开户数,道理差不多,我就不赘述了,篇幅有点长了,还要留着写点别的更重要的指标呢。

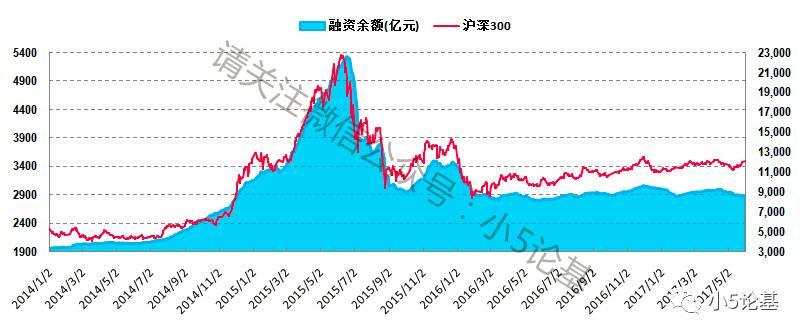

3. 融资余额

简单科普下融资余额是什么。融资余额指融资买入股票额与偿还融资额的差额。融资余额增加时,表示投资者心态偏向买方,市场人气旺盛,属强势市场;反之则属于弱势市场。

我们都知道融资的大部分人其实还是散户,所以融资余额的多少,反映着占市场大多数的散户的投资热情程度。

给大家看一副图:

从上图可以很明显的看出沪深300涨跌和融资余额的增减有很强的正相关关系,当然实际上应该是沪深300是因,融资余额是果,图中明显可以看出融资余额略略有些右偏。

但是这并不妨碍我们通过观察融资余额来决定我们什么时候开始定投,略略右偏又如何,我又不是一次性投指望抄到底,定投能稳稳地赚钱就万事大吉了,所以略略早点或者略略晚点都不是大问题,定投必定可以抄到底,这是毫无疑问的。

所以以目前逐渐走低的融资余额来看,至少慢慢开始定投已经没有太大问题了,心狠一点的,可以继续等待融资余额下降的更多的时候再出手定投,安全系数会更高一些。

基金1、2016适合定投基金(2016-03-24)

2、社会保险基金管理部门大参保证明的授权号是什么(2016-04-01)

3、基金会秘书总结(2016-04-02)

4、基金会总结(2016-04-07)

5、助学基金申请书(2016-04-11)

6、基金公司实习心得(2016-04-24)

7、去社保基金中心办证明(2016-05-18)

8、2016年5月21日基金从业考试成绩查询(2016-05-31)

9、股票基金有哪些(2017-07-06)

10、参与非法扶贫基金组织犯法吗(2017-07-07)

11、怎样购买私募基金 怎样购买基金(2017-07-07)

12、基金组合投资(2017-07-08)

13、股票私募 股票私募基金(2017-07-08)

14、基金股票 基金股票区别(2017-07-08)

15、基金认购费率 基金认购(2017-07-08)

16、基金赎回费用 基金赎回(2017-07-08)

- 银行员工批评与自我批评个人总结集合6篇

- 关于访惠聚工作队个人工作总结【九篇】

- 关于访惠聚工作队个人工作总结【七篇】

- 访惠聚工作队个人工作总结【9篇】

- 关于组织生活会个人总结【十六篇】

- 银行员工批评与自我批评个人总结范文五篇

- 党支部组织生活会工作总结集合3篇

- 婚姻家庭矛盾纠纷排查工作总结【七篇】

- 关于开展村规民约的工作总结【八篇】

- 机关单位工会换届工作总结报告10篇

- 2023年干部考察近三年个人工作总结范文(精选4篇)

- 组织生活会书记总结表态发言【9篇】

- 党支部书记抓党建述职评议考核工作总结报告4篇

- 关于党支部组织生活会工作总结【四篇】

- 婚姻家庭矛盾纠纷排查工作总结(通用7篇)

- 党支部书记在组织生活总结发言(通用12篇)

- 2023年干部考察近三年个人工作总结范文(通用4篇)

- 组织生活会个人总结18篇

- 银行员工批评与自我批评个人总结【五篇】

- 2023年干部考察近三年个人工作总结【4篇】